汽车金融行业发展前景分析 整体上保持稳健协调增长

汽车金融可分为广义汽车金融和狭义汽车金融。广义汽车金融指在汽车的生产、流通、购买与消费环节中融通资金的金融活动。狭义汽车金融通常指汽

汽车金融可分为广义汽车金融和狭义汽车金融。广义汽车金融指在汽车的生产、流通、购买与消费环节中融通资金的金融活动。狭义汽车金融通常指汽车销售过程中对汽车经销商或者消费者所提供的融资及其他金融服务,可以分为汽车消费金融和汽车批发金融。汽车消费金融主要包括对终端客户的消费信贷、融资租赁等;汽车批发金融主要包括对汽车经销商采购车辆贷款、零配件贷款、展示厅建设贷款以及维修设备贷款等。

汽车金融产业链分析

汽车金融与汽车消费场景深度融合,整个产业链由资金方、渠道方和其他第三方服务商构成。(1)资金方包括银行、汽车金融公司、融资租赁公司、金融租赁公司、消费金融公司以及互联网金融。银行是最大的资金方,直接提供汽车金融产品给消费者和经销商之外也为其他机构提供资金。(2)渠道方包括4S店、二网、二手车商以及汽车电商。汽车交易基本都在线下场景进行,汽车电商也是将线上流量导入线下场景,最终交易在线下完成。由于汽车金融行业渠道为王,资金方必须和渠道方合作或者自建渠道才能为消费者提供金融服务。(3)第三方服务包括汽车金融服务提供商(SP),资产管理服务商,评估公司,征信机构,催收机构,GPS提供商等。汽车流通渠道极度分散,专业性强,产业链中需要不同角色的公司,提高产业运转效率。二手车市场发展依赖于完善的征信体系,除了个人征信之外,车辆的历史数据、检测认证以及车价评估体系都亟待建立。

汽车金融产业链

资料来源:公开资料、前瞻产业研究院整理

汽车金融公司行业总体继续保持稳健增长、协调发展的良好态势

总体来看,我国汽车金融公司行业总体继续保持稳健增长、协调发展的良好态势。据前瞻产业研究院发布的《汽车金融行业市场前瞻与投资战略规划分析报告》数据显示,截至2013年 年末,汽车金融公司总资产达到2600亿元,同比增长38.2%,总负责达2300亿元,同比增长 33%。2014年末,汽车金融公司总资产达到3403.33亿元,比上年末增加803亿元,同比增长 30.9%,增速较上年同期有所回落,总负债规模为2916亿元,比上年末增加699亿元,同比增 长31.6%。2015年年末,汽车金融公司总资产达4190亿,比上年末增加787亿元,同比增长 23.1%,总负责规模为3511亿元,比上年末增加595亿元,同比增长20.4%。2016年年末,汽 车金融公司总资产达到5729亿元,比上年末增加1539亿元,同比增长36.7%。负债规模为 4949.6亿元,比上年末增加1438.9亿元,同比增长40.99%。

得益于汽车金融公司设立数量的 增加、业务的迅速发展以及业务结构的调整,汽车金融公司营业收入与净利润快速上升,盈利水平较高,但随着汽车金融市场参与主体的不断增加,新产品的更新速度加快,未来利润空间可能受到一定制约。

2013-2016年汽车金融公司总资产及全年累计实现净利润情况

数据来源:前瞻产业研究院整理

汽车金融公司: 更符合消费者的灵活的产品方案,潜力较大

放贷数额很大程度上取决于代理品牌汽车销量,汽车金融公司(包括财务公司)传统前三名地位稳固。前三分别是上汽通用汽车金融(2004 年中国银监会批准成立的第一家汽车金融公司)、上汽财务(2007 年开始汽车金融业务,并开设“好车e贷”线上交易平台)、大众汽车金融。除这三家之外,2017 年一汽和奇瑞徽银规模也有较明显增长。汽车全年销量前十的厂商,基本与上述统计放贷量靠前的厂商名单一致。

2017年全年汽车销量前十厂商销量(万辆)对比

资料来源:公开资料、前瞻产业研究院整理

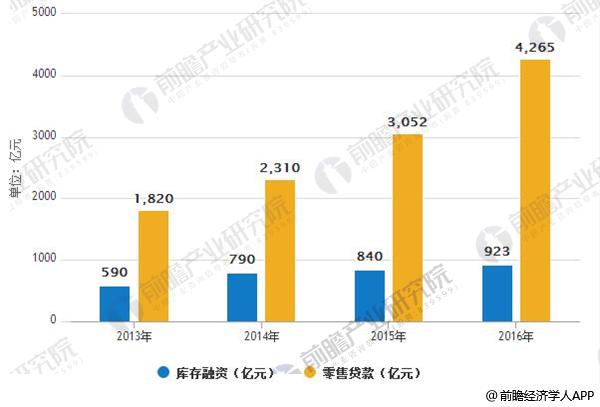

库存融资及零售贷款是国内汽车金融公司的主营业务

库存融资为经销商建立车辆库存提供资金支持。至2016年年末,我国汽车金融公司库存批发贷款余额为922.78亿元,比上年末增加82.26亿元,同比增长9.79%,占总贷款的17.72%。 零售贷款为终端零售购车客户提供融资支持,至2016年年末,我国汽车金融公司零售贷款余额 4265.41亿元,比上年末增加1213.87亿元,同比增长39.78%,占总贷款的81.88%。

2013-2016年汽车金融公司主要业务增长情况

数据来源:前瞻产业研究院整理

最大的风口

目前针对消费者的汽车金融主要有新车消费贷、二手车消费贷、汽车直接租赁、车抵贷和汽车售后回租五大品种,其中主打低首付的汽车消费贷款和汽车租赁业务也被归为汽车新零售,是目前汽车金融最大的风口。

此外,随着租赁概念的快速传播和年轻人购车需求的提升,上述头部平台更相继推出10%-20%首付甚至0首付的“以租代购”服务,即汽车直接租赁业务,且已成为汽车金融领域的最大风口。

地域分布上,都选择了把业务下沉到三四线城市。如趣店大白汽车多布局在三四线城市核心商圈,趣店集团高级副总裁、大白汽车负责人许龙也在和上汽通用的战略合作会上表示,双方将实现渠道向三四五线城市的深度下沉与全面渗透,加快市场拓展。

从业务布局来看,不管是汽车新零售公司还是车抵贷公司,互联网汽车金融本身就主打业务下沉,宣称要开拓二三四线城市,银行、厂商金融紧随其后,都在不遗余力地拓展线下业务,如趣店大白汽车上市半年就布局175家门店,互联网汽车金融公司线下门店数量也在大幅度增加,渠道竞争日益激烈。

目前车抵贷领域已经进入洗牌阶段,未来大概率会朝头部平台集中;而在汽车新零售领域则还是广阔的市场可以挖掘,多方入场也在情理之中。

表情

表情