利率差在,融资铜在 —青岛港骗贷事件与融资铜贸易有本质不同

2014-06-25 13:43

2481

青岛港融资骗贷事件的调查行动,有人认为是揭开了神秘融资铜贸易的面纱,甚至认为在这层面纱下的融资铜贸易与钢贸一样不堪一击。对此,江西铜

青岛港融资骗贷事件的调查行动,有人认为是揭开了神秘融资铜贸易的面纱,甚至认为在这层面纱下的融资铜贸易与钢贸一样不堪一击。对此,江西铜业副总裁吴育能表示,对青岛港金属库存的调查是特例,不代表系统性风险,笔者赞同该观点。本文将通过对融资铜的深入剖析,向大家展示融资铜真实的一面。

随着青岛港骗贷事件的愈演愈烈,外界对融资铜的担忧也一路升级,铜价应声落下。市场主要的担忧在于库存的显性化,被融资铜锁住的保税区库存流入市场后将冲击铜现货市场,打压铜价。铺天盖地的融资铜交易关闭的言论在这里笔者并不想赘述,更不会苟同。笔者内心有一个疑问:若融资部分的铜能够冲击铜现货市场,意味着保税区的铜库存必须达到相当大的量,若此现象属实,那么融资贸易必然真实有效,又何来骗贷一说?

此次青岛港涉及调查的是重复质押,与铜贸易融资有本质的区别。重复质押是企业以同一批货物的货权在不同银行获得贷款,而贸易融资是企业通过银行开具信用证,拿货后迅速脱手套现,用信用证的时间差换取这笔资金的使用权。融资铜正是铜贸易商基于这种真实有效的贸易形式进行的一种资金周转手段,其他非正规途径的融资模式如钢贸模式无法比拟。

钢贸资金链断裂市场记忆犹新,但是拿来比拟融资铜,笔者认为不妥。铜贸易与钢贸的业态市场程度有本质差异。上海工商业联合会有色金属贸易商会秘书长张水金曾经表示,铜贸易存在高度国际化、市场化、金融化和信用化特征,企业通常在进口点价后同步保值,套保方案完整且可能会有跨市套利机会利润,价格涨跌无关联风险,行业信用链成熟度高,融资成本低,主营贸易综合收益相对稳定;而钢贸领域更多还是传统贸易方式,简单的订货采购,被动接受钢厂价格,没有套保的习惯,赌价格是重要的利润补充,下游赊账,联保贷,仓储物流混杂,商业诚信度相对低,有更多融资后放高利贷行为。

|

表1:铜贸易与钢贸易的比较

|

|||

|

铜贸易

|

钢贸易

|

备注

|

|

|

行业基准价格

|

期货价格

|

现货价格

|

期货价格更公开公平透明

|

|

仓储方式

|

第三方国企注册仓库

|

钢贸商联合成立

|

钢贸仓库容易形成重复质押

|

|

对冲方式

|

大多都做套期保值

|

赌价格

|

衍生品市场的成熟为融资铜保驾护航

|

|

资金去向

|

支持现货贸易再循回

|

高利贷、房地产等

|

|

|

行业信用度

|

高

|

低

|

银行更信任铜贸易商

|

|

行业自律性

|

高

|

低

|

|

整个铜贸易的外围运转模式是非常完善且正规的,从表1可以看出,铜贸易的监管体制较为正规,贸易商,上期所,银行,仓库之间的仓单联网体系比较先进,银行与仓库沟通相对较为顺畅,在上期所甚至可以做标准仓单的质押,说明第三方对铜老大产业链的认可度比较高。

在探讨了融资铜的正规操作手法后,笔者通过深入剖析融资铜的利润点,来阐述本文的核心观点,即利率差在,融资铜在。

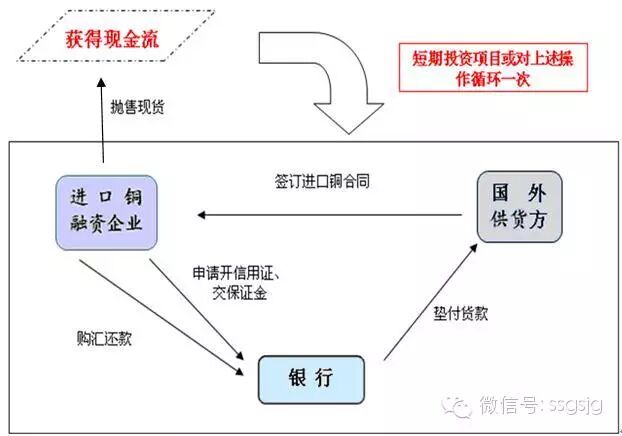

从下图中可以看到,进口融资铜的具体操作思路是:进口融资企业向国外供货商购买货物,签订进口合同,以此向银行申请贸易授信额度,开出长期信用证(一般为美元,需获得银行同意);进口融资企业收到货权单据后,完成进口报关,委托销售商尽快销售该批货物,并收回人民币;进口融资企业以收回的人民币进行短期投资获取高息,并在适当的期限内偿付长期美元信用证占用的信用额度。反复进行上述流程的滚动操作,通过适当调整信用证存续时间和贸易周期,充分提高授信额度的使用效率,持续做大贸易流水,以此不断扩大各方银行对其的贸易授信额度。

从进口融资铜的具体操作流程中,可以注意到一个重要的点是-获取高息,这个这也是为什么在普通进口严重亏损的情况下,仍有大量的铜进口的原因所在。

我们来看一个实例:

某企业于5月13日与国外供货商签订200吨精炼铜采购合同,合同价格为5月13日LME铜价+升水,即6859+42=6901美元/吨,当日人民币对美元汇率为6.1636,则总进口金额为6901*200*6.1636=850.7万元人民币。

当日沪伦比价为7.04,而均衡比价在7.39,进口成本约为50903元/吨,当日长江现货报价均价50515元/吨,总进口亏损额度在388元/吨左右,即7.76万元人民币,约占总进口金额的0.091%。

信用证方面,该企业通过某银行香港分行开设6个月(180天)远期信用证,采用综合信用担保,未缴纳额外保证金,假设协议贷款利率为Libor+200,约为2.44%,开征费为总金额的0.125%,承兑费200元,电报费300元左右(假设货物一批到齐),那么信用证资金成本部分总共约为总金额的2.57%左右。 两方面成本相加,操作总成本占总资金约为2.66%,要低于国内一年期贷款利率5.77%的水平。

|

表2:企业进口铜实例

|

|||

|

现货

|

三月

|

备注

|

|

|

国内价格(元/吨)

|

50515

|

48270

|

长江现货&上期所连三结算价

|

|

LME价格(美元/吨)

|

6884

|

6859

|

LME铜现&LMEs铜3

|

|

到岸升贴水(美元/吨)

|

130

|

询价得知,不固定

|

|

|

比价

|

7.34

|

7.04

|

|

|

进口均衡比价

|

7.39

|

||

|

进口成本(元/吨)

|

50903

|

||

|

进口成本=(LME三月期价格+对应月份升贴水+到岸升贴水)×汇率×(1+增值税率)×(1+关税)+杂费,其中关税为0,杂费为200。

|

|||

这仅仅是成本的节约,无风险的高额息差是如何获得的呢?关键在于国内合作银行代为付款时,国内现货企业可以暂时不付款给国内银行,而是支付信用证的贴现利率,该利率多数时候低于市场利率,等到信用证到期时才最终支付货款,用时间换金钱。而抛售现货出去套现的部分,可以用于短期投资或者吃存款利差,获取额外收益。若在信用证到期之前重复几次贸易流程,且有效的运用两国汇率差,可获得的利差也就更多。

虽然青岛港的融资骗贷事件对铜价的打压比较明显,但是从另一个方面来说,这也是融资铜得到正身的一个机会。后市铜价的涨跌,仍旧要回归到基本面上来,青岛港风波带来的影响是暂时的,但是融资铜交易是长远的,只要有利率差的存在,融资铜交易就不会消亡。但是需要指出的是,若外资银行由于此次青岛港骗贷事件不再给融资铜企业以优惠利率,当总的操作成本高于国内基准贷款利率水准时,在目前进口铜保持亏损甚至亏损额度有可能继续扩大的情况下,上述融资铜操作的风险将明显增加,融资效益也大大下降。

|

附:青岛港事件进展

|

|

|

6月3日

|

据英国《金属导报》(Metal Bulletin)报道,青岛港上周即已暂停矿石出港,调查通过重复质押仓储单据获取贸易融资的行为。

|

|

6月4日

|

青岛港已表示正在调查是否存在重复质押铁矿石仓单,从不同银行骗贷的欺诈行为。消息人士称,青岛大港码头的港务当局一直在调查,一家贸易公司及其关联企业是否存在一批金属货物签发数张仓单的行为。但港口运行一切正常,否认暂停矿石出港。

|

|

6月4日晚间

|

南非标准银行在一份声明中称,已经开始着手调查青岛港潜在的违规行为,但是目前还无法完全确定具体的损失额。该行为第一家承认蒙受损失的银行。

|

|

6月5日

|

《21世纪经济报道》称,此次涉案企业为青岛德诚矿业有限公司。德诚与四家不同的仓储公司分别出具仓单,然后利用银行信息不对称的漏洞,去不同银行重复质押,实际的银行贷款敞口超过10亿元。

|

|

6月5日

|

青岛港调查一事还未经官方证实,南非标准银行已经作出回应,称正在与地方政府合作,调查在该港口的业务是否存在合规问题。该银行发表声明称,标准银行集团还不能具体量化这种状况可能引起的损失。

|

|

6月6日

|

1、知情人士日前透露,青岛港正在对部分保税仓库中的工业金属库存量进行清点,以确定其数目是否与一些公司的银行贷款抵押文件中所填的数目相符。

2、继南非标准银行承认蒙受损失之后,渣打银行则直接叫停针对部分中国新客户的金属融资业务。

3、麦格理银行称,青岛港约有2万吨铜被用于重复质押。

4、知情人士透露,一家中资国有银行已从总部派出一个工作组前往青岛,调查贸易融资问题。

|

|

6月9日

|

1、行业消息人士表示,部分滞留在中国青岛港的铜船货被运往监管更严的伦敦金属交易所(LME)仓库,因银行和贸易商对该港口金属融资调查事件采取预防措施。这是“典型的安全资产转移”。

2、青岛港两位匿名消息人士透露,大港保税仓库已被下令关闭,金属交割被全部暂停。目前有关部门正在对铜、铝和氧化铝融资欺诈进行调查。不过消息人士同时表示,中国青岛港的铁矿石交割未受当前对金属融资交易调查的影响。

3、青岛港官方承认政府正在就融资骗贷事件进行调查。西方银行担心山东省蓬莱港同样存在骗贷问题,但是目前监管方还无法清查蓬莱港存放的抵押品。

|

|

6月10日

|

1、中国中信集团旗下中信资源称6月3日已就存于青岛港氧化铝和电解铜申请查封令。

2、据了解,被卷入其中的外资银行包括花旗集团、渣打集团、南非标准银行、荷兰银行、法国巴黎银行和法国外贸银行。

3、数家中国银行已将铁矿石融资信用证的保证金比例从进口货物总价值的15%-30%提高到了30%-50%。

|

|

6月11日

|

1、青岛港商品融资再曝两涉事公司:万向资源、山东杰正。

2、一批实力较小的贸易商将从银行授信名单上被清除。

3、青岛保税区海关召集区内仓储企业及贸易商代表参加海关关于货权管理新政会议。提出的方案显示,报入库后,仅允许转一手货转给区内企业,其他主体之间不允许货转,仅限于区内注册企业之间货转,备案清单货转时需要提交仓储协议、箱单、发票、购销合同等。新规自2014年7月1日开始。青岛港商品融资调查事件持续发酵,此举意在防止货物在青岛港被多次抵押进行融资。

|

0

表情

表情